不断的折让,并没有给品牌折扣类B2C网站唯品会带来阳光。

第二个交易日,唯品会在小幅高开后转跌,收盘继续下探14.55%。两个交易日后,唯品会的股价较IPO发行价已累计下跌27.7%。

一边是盛大、土豆、阿里巴巴纷纷从资本市场撤回,一边是嗷嗷待哺的唯品会们赶集于资本浪潮,抓住IPO的稻草以换取继续生存的资本。但“流血上市”过后,金钱的力量是否能让他们重新焕发生机,还是只完成了套现的资本之旅?

上市还是再融资?

在VC/PE投资方向里,电子商务在过去两年一直独领风骚。

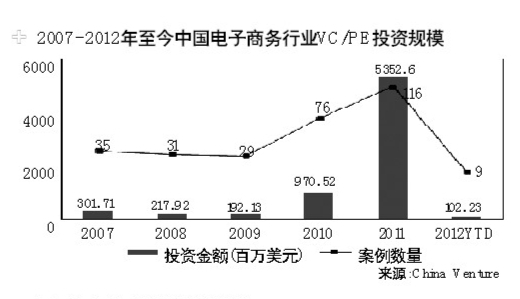

据ChinaVenture投中集团金融数据产品CVSource统计,2009年之前中国电子商务行业(含B2B、网络购物、在线旅游预订、电商服务、电商导购及搜索)年均投资数量在30起左右,平均投资额在2亿-3亿美元。2010年,电子商务投资出现爆发式增长,披露76起案例、投资总额9.71亿美元;2011年,披露案例116起、投资总额53.53亿美元,投资金额环比增长451.5%,占据当年互联网投资总规模的65.6%。

但在高融资的背后,几乎所有的电子商务企业都面临一个现实———“不赚钱”,他们必须靠持续的投入去维持规模和业绩增长。以唯品会为例,IPO文件显示2011年唯品会运营现金流有130多万美元,另外现金及存款为5917万美元,在扣除1271万美元的银行借贷后,账上应有4646万美元的资金储备。另一组数据是,2011年唯品会运营开支达到7633.1万美元,两者对比公司资金储备相对紧张。

从2011年末开始,受制于境内外二级市场低迷,电商投资乃至整个互联网行业投资进入“寒冬”。CVSource统计,2012年前两个月披露电商投资案例9起,投资金额1.02亿美元,平均单笔投资额仅1133万美元,远低于2011年投资水平。

电商行业资金渠道遭遇“透支”,上市成为最后一根稻草。

“从唯品会首日收盘价来看,市值约为2.68亿美元,而唯品会在第二轮融资中获得的估值约为2.2亿美元。”一位TMT行业投资基金负责人告诉南都记者,对比而言,尽管唯品会的IPO价格(6.5美元)较最初的定价区间(8.5-10.5美元)大幅下调,又遭遇首日破发,但至少早期投资者没亏。

“如果进行第三轮融资,今年的融资和去年相比估值至少下降了30%~40%,想获得和第二轮相当的估值并不现实,而早期投资人显然不愿意看到账面亏损。选择上市这条路,投资者和创始人还是经过衡量的。”此外,唯品会盘子较小,估值上的落差相对较小,即便试水失败损失不明显,如果是凡客、京东这类大公司在此时上市,估值落差动辄以10亿美元计,早期投资者损失非常大。

上市“双刃剑”

对于VC/PE来说,目前IPO仍然是最主流的退出渠道。2011年共有233家投资机构通过165家企业实现393起IPO退出,总计获得账面回报1065.5亿元,平均账面回报率为7.22倍。

“VC/PE退出方式包括IPO、并购、在引入新一轮投资时退出、同业转让,甚至与被投资者签订回购条款等,但目前看来IPO是让投资者获得最大主动权的方式。”ChinaVen-ture投中集团首席分析师李玮栋分析称,一是IPO后套现渠道灵活,企业获得流动性议价后,易于在公开市场上进行买卖;二是即便发行价格不理想,IPO一般还是会给企业带来估值增长。“这种增长即使不体现在二级市场的买卖上,也会在并购交易进行时起作用,像优酷和土豆的合并,以及新浪收购麦考林,被收购方都获得了溢价。”

从本质上说,IPO的过程其实是给创始人、员工和早期投资人创造财富的过程。对于电商来说,激烈的市场竞争下必须依靠资本的力量来成长,而企业在完成2-3轮融资后IPO就开始被摆上议程;对于VC来说,每个周期5-10年不等,但一定会有个截至时期,必须寻找渠道退出,再进入下一轮的循环。

衣联网总经理于华向南都记者表示,选择VC的首要标准是“希望他们不要因为短期利益损害公司长期发展”。“和VC谈,一定会提及盈利甚至是上市时间表,甚至还会签对赌协议。”

IPO过后,上市企业开始要面对公布财务数据、向股东交代投资去向,甚至会在二级市场遭遇竞争对手的恶意收购。“企业管理者在做决定时,会受到很多因素制约,而由于股东对于收益的要求,一些需要花时间花精力的长期项目往往难以推进,这也是今年私有化增多的部分原因。”李玮栋表示。

唯品会在路演的PPT中,提出了“改善毛利率”、“降低仓储物流费用”、“降低市场营销费”、“控制行政管理费用”等四管齐下的扭亏为盈利方式。眼下,唯品会已成功获得了继续生存的资本,但面临竞争激烈的B2C行业,仓储物流成本难以下降已是行业性的难题。它需要超越同行,在资本市场的密切注视下交出满意的成绩表,不然难免重演中国电商第一股麦考林的历程。

南都记者 谢睿 实习生 王润珠