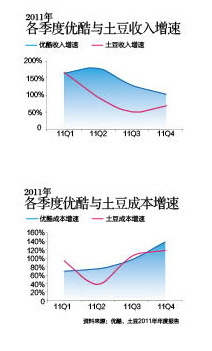

2011年各季度优酷与土豆收入成本增速

《中国经济周刊》记者 王辰越| 北京报道

“土豆和优酷结婚了,我们又相信爱情了。” 和网民的“欢乐”不同,王微最近的心情可能不会太好,辛苦栽下的“土豆”,好不容易到了收获的季节,如今却拱手让人了。但他也不得不承认,赴美上市仅7个月的土豆网,并没有在中国概念股集体寒潮中力挽狂澜。业内人士猜测,合并之后的“优酷土豆”如果仍然表现不佳,离私有化就不远了。

优酷土豆前程无忧?

3月12日,优酷股份有限公司(下称“优酷”,YOKU.NY)和土豆股份有限公司(下称“土豆”,原代码:TUDO.NA)共同宣布这两大先后在美国上市的中国视频网站、曾经的老冤家,握手言欢走到一起。“由于合并后还有很多事情需要处理,暂时处于静默期。”优酷公关总监赵明告诉《中国经济周刊》。尽管土豆CEO王微和优酷CEO古永锵第一时间选择了冷处理,但在内部,一部以“维稳”为主题的大戏正在上演。

3月13日上午,两位“新人”一起出现在了土豆的北京总部。王微身着代表优酷的蓝色上衣,而古永锵则穿着代表土豆的橙色衬衣,两人互相挽着出现在台上。两人讲话的内容大体一致:公司合并之后,由于仍然秉持差异化发展战略,双方的重点不会重合,优酷比较着重拍客和牛人,而土豆比较强调原创电影和电视剧。现在的各位员工仍然可以在各自的岗位上发挥自身的作用,不会发生像外界所传言的大规模裁员。

而这样的“维稳大会”又先后在优酷总部以及上海的土豆总部上演。

对于此次合并,爱奇艺CEO龚宇向《中国经济周刊》表示:“这场交易让我们舒了一口气,视频行业的洗牌会由此加速,未来的市场会就剩下几家大公司。”搜狐董事会主席张朝阳在微博中表示:“土豆和优酷合并,我们搜狐视频绝对成第二了。”

但在雪球财经分析师李妍看来,这次并购并没有让这场视频行业的血雨腥风有所缓和。她告诉《中国经济周刊》:“虽然合并之后,优酷土豆暂时在市场上领先,但同质化竞争的行业态势仍然十分严峻。市场上诸如爱奇艺、腾讯等诸多竞争对手的后劲不容小觑。此外,这个市场也很难形成垄断,新人加入的可能性仍然很大。对于优酷土豆来说,未来仍然是未知数。”这个庞大的集合体很难说能因为合并而实现超越。

“包办婚姻”的风投或是最大赢家

根据两家发布的公告,合并后,土豆将退市,优酷股东及美国存托凭证持有者将拥有新公司约71.5%的股份,土豆股东及美国存托凭证持有者将拥有新公司约28.5%的股份,合并后的公司将命名为“优酷土豆有限公司”。这个消息一经披露,所有人都明了,这并不是简单的合并,躲在他们背后的资本大鳄们恐怕早已通过这场交易赚得盆满钵满。

一位不愿具名的土豆高管向《中国经济周刊》透露,这场交易一直都是被几位投资人操纵。就在合并的前夕,王微还对这个决定不知情。

公司的股权结构显示:在土豆中,王微持股比例为8.6%,投票权只有25.4%;而IDG中国、纪源资本等风投的持股比例和话语权都比他高。据易凯资本的一位内部人士分析:土豆和优酷在美国上市之后,一路业绩都很不好,投资人一直都想借机抽回资金。

据华兴资本CEO包凡介绍,包办这次“大婚”的幕后推手是土豆背后的纪源资本合伙人符绩勋、IDG合伙人章苏阳和优酷网最早的投资人李世默。

包凡指出,“早在6年前,优酷就对土豆有意思了,现在终于走到一起了。” 土豆财务顾问、易凯资本CEO王冉向《中国经济周刊》透露,土豆方面其实早在2月3日就已经有意向,他们曾先后和新浪、腾讯、百度谈过,但是最后还是敲定了优酷,原因是双方的业务比较相近。

符绩勋向《中国经济周刊》证实,自己是此次交易的主要负责人,“这中间还有很多细节和有意思的故事,现在还不方便向媒体讲。”

包凡透露,符绩勋曾经担任德丰杰全球创业投资基金总监,领导了包括百度、龙旗等多个重要的亚洲地区投资项目并且担任其董事会成员。章苏阳也不容小觑,据了解,王微创建土豆的第一笔资金就来自IDG,可以说,王微和IDG素来有着千丝万缕的联系。

一位纪源资本内部熟悉符绩勋的人向《中国经济周刊》透露,此次合并让两家资本赚足了银子。合并前,纪源资本持有股价为4229.2万美元,目前的市值为11688.5万美元,账面获利7459.3万美元;IDG持有股价为4011.2万美元,目前市值为11086万美元,账面获利为7074.8万美元。

3月2日,土豆以12.89美元/股收盘。3月13日,也就是合并后的第一天,土豆的收盘价暴涨到42.5美元/股。纪源资本和IDG资本因此分别获利8144万美元和7727万美元。

对于“优酷土豆”,符绩勋表示,他会持续看好这个公司,并长期持有合并后的公司股票。对于外界“不忍土豆持续亏损,而希望抽回资金”的说法,符绩勋给予了否定的答案。

不过李妍指出,在前几年风起云涌的中国企业赴美上市的浪潮下,许多企业赶海似的跑到美国去上市,然而这些企业大多数都没有交上满意的成绩单。于是很多企业因此又纷纷踏上了私有化的道路。盛大和阿里巴巴就是这样的例子。“土豆上市不到7个月就退市了,优酷和土豆合并之后,如果一段时间内仍然没有起色的话,离私有化也不远了。”

土豆股东是合并的最大赢家

杨伟庆

优酷与土豆合并交易,规模预计达到10.4亿美元,将创下中国互联网行业并购交易规模的新纪录。根据ChinaVenture投中集团CVSource数据,此前仅雅虎2005年收购阿里巴巴集团40%股权的交易规模达到了10亿美元。2011年以来,由于资本实力提升和业务增长方式转变,国内互联网行业的上市公司已取代境外大型科技企业,成为同业并购交易的主要买方。这一方面是上市公司现金储备充裕、业绩持续增长的需要,另一方面也是互联网行业发展到一定规模之后,由领军企业推动市场结构调整的必然。优酷与土豆的合并后的公司将凭借更高的用户数量,卖更贵的广告,并采购更大的带宽和更多更贵的影视剧,这些成本与两家公司的技术后台、销售团队等,则可逐渐实现共享。在国内在线视频行业竞争激烈,版权与广告价格持续增长,门户与客户端、正版视频与用户原创内容等多种模式并存的背景下,完成合并的优酷土豆仍需将精力集中于内容开拓、用户细分与盈利模式创新,目前双方已形成一定基础的自制剧,未来有望成为力推的竞争秘器。对于土豆而言,其赴美上市仅7个月即实现换股合并,其市值已较上市前大幅增长,获得优酷股票、实现价值最大化的土豆股东才是此次合并的最大赢家。对于土豆CEO王微而言,此次除了获得优酷股票,还将依照互联网企业并购惯例,得到合并后公司的董事会及管理层席位——历经7年创业的种种波折,通过与竞争对手的握手言和,实现国内互联网行业规模最大的并购交易,王微的经历恰如土豆网首页上的那句话:“每个人都是生活的导演”。